ECB的新QE困境:4個月後將面臨「購債上限」

《Zerohedge》報導,雖然歐洲央行 (ECB) 與日本央行 (BOJ) 仍在大力寬鬆,但是歐洲央行與日本央行當前卻正面臨到一個窘境,導致歐洲央行與日本央行的 QE 政策,陷入兩難。

這個窘境就是:購債上限。

以歐洲央行為例,歐洲央行 QE 購債之買入標準,並非是市場內所有債券歐洲央行皆能夠予以買進,歐洲央行對於各國的公債收購配額,是需要資本額比重 (Capital Key) 計算分配,資本額比重指的是依照各國經濟的規模決定 QE 購債上限。

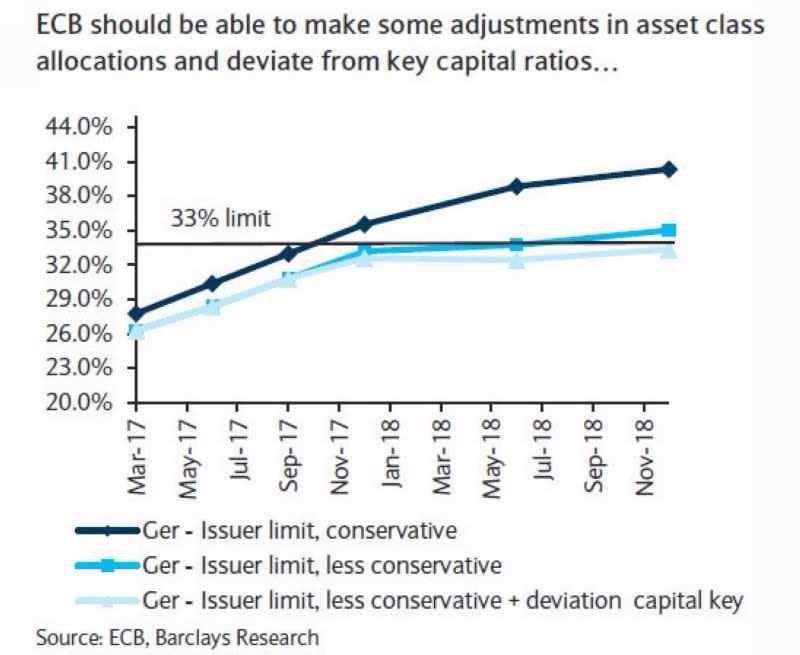

據投資銀行巴克萊 (Barclays) 計算,若歐洲央行繼續維持著每月 600 億歐元的速度,繼續在市場內 QE 購債,那麼估計至今年十月份,歐洲央行持有德債的比重就會觸及到 33% 上限,達到 Capital Key 規定的持有上限。

巴克萊表示,目前歐洲央行手上德債的平均到期期限,已經從十年期以上降至五年期左右,這意味著歐洲央行事實上早已面臨到「長天期德債稀缺」之問題,不得已只能敲進較短天期之德國公債。

而市場經濟學家認為,若按照 Capital Key 規定,「理論上」來說,歐洲央行確實在四個月內就將面臨到購債上限之問題,但歐洲央行應該還是有辦法規避掉這些規矩,並透過買進政府公債、市政債、優質公司債等方式,來補足每月需購債 600 億歐元之 QE 規模。

傑富瑞 (Jefferies) 歐元區資深經濟學家 Marchel Alexandrovich 即對此說道,購債上限確實是歐洲央行會面臨到的問題,而隨著 QE 的時間越長,購債上限的問題就會更加逼近,歐洲央行恐怕遲早需要改變 Capital Key 之規範。

Yahoo奇摩財經

Yahoo奇摩財經